1. Séc là gì?

Séc là một tờ mệnh lệnh vô điều kiện do một người (chủ tài khoản), ra lệnh cho ngân hàng trích từ tài khoản của mình một số tiền nhất định để trả cho người được chỉ định trên séc, hoặc trả theo lệnh của người này, hoặc trả cho người cầm séc.

Về hình thức, séc là một văn bản giấy, được chia làm hai phần có đường cắt bằng răng cưa ở giữa để tách rời, gồm:

– Phần cuống séc để người phát hành lưu những điều cần thiết.

– Phần tách rời để trao cho người thụ hưởng.

Séc gồm hai mặt, mặt trước in sẵn tiêu đề để điền các yếu tố bắt buộc của tờ séc, mặt sau dùng để ghi các nội dung về chuyển nhượng.

Séc thường được ngân hàng in sẵn theo mẫu, có những dòng để trống để người phát hành séc điền vào.

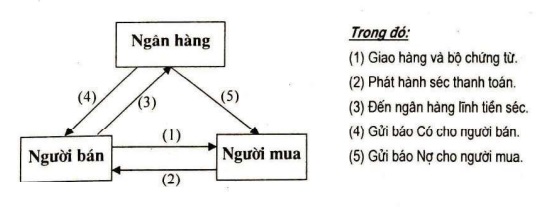

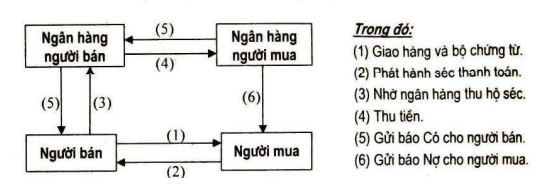

2. Sơ đồ thanh toán séc

2.1. Lưu thông séc qua một ngân hàng

2.2. Lưu thông séc qua hai ngân hàng

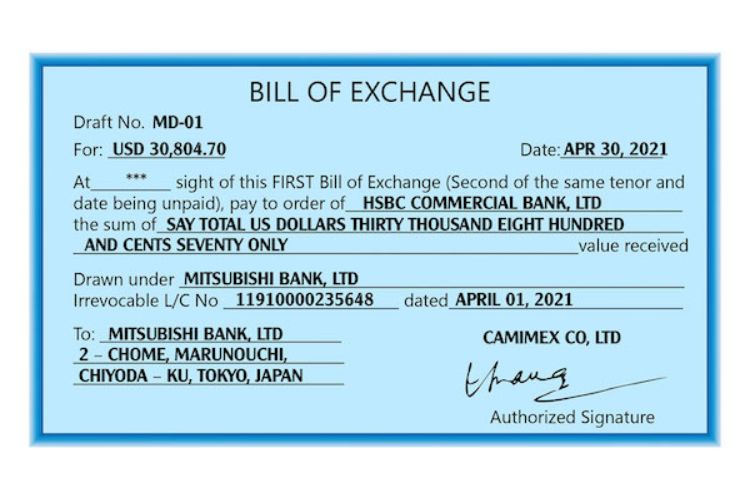

3. Nội dung của tờ séc

3.1. Những yếu tố bắt buộc

(1) Danh từ “Séc”: Tương tự như hối phiếu, một chứng từ muốn được coi là séc thì phải có tiêu đề “Séc” ghi trên chứng từ đó và phải cùng thứ ngôn ngữ với nội dung tờ Séc. Trước đây, các tờ séc bằng tiếng Việt dùng danh từ “Chi phiếu”, ngày nay ta dùng từ Séc, vì từ này có nguồn gốc từ tiếng Pháp là “Cheque” hay tiếng Anh là “Check”.

(2) Lệnh trả tiền vô điều kiện một số tiền nhất định: Vì séc là lệnh, nên những người liên quan khi thực hiện quyền và nghĩa vụ của mình không được đặt ra bất kỳ điều kiện nào. Ví dụ, khi nhận được séc, ngân hàng phải chấp hành lệnh này vô điều kiện, trừ trường hợp tài khoản phát hành séc không có tiền hoặc tờ séc không đầy đủ tính chất pháp lý.

Nếu số tiền thanh toán vừa được ghi bằng chữ và bằng số, nhưng lại không khớp với nhau, thì số tiền ghi bằng chữ sẽ là số tiền thanh toán. Nếu số tiền thanh toán chỉ được ghi bằng số hoặc bằng chữ nhiều lần, nhưng lại không khớp nhau, thì số tiền nhỏ hơn sẽ là số tiền thanh toán.

Trong thực tế, người phát hành có thể phát hành séc khống (Blank Check), tức để trống không ghi số tiền mà để cho người hưởng lợi tự điền vào. Do điều này rất dễ đưa đến sự lạm dụng gây hậu quả khó lường, chính vì vậy, luật các nước quy định cấm việc phát hành séc khống.

(3) Người trả tiền: Người trả tiền theo lệnh của tờ séc phải là ngân hàng giữ tài khoản phát hành séc của khách hàng. Nếu chỉ định người trả tiền khác, tờ séc sẽ không có giá trị. Luật quy định người trả tiền phải là ngân hàng, bởi vì chỉ có hệ thống ngân hàng mới có vai trò là trung tâm thanh toán không dùng tiền mặt của toàn xã hội, và chỉ ngân hàng mới đủ trình độ nghiệp vụ chuyên môn để xử lý tốt vai trò này. Như vậy, đối với séc, vai trò của ngân hàng là độc tôn, là đặc quyền của ngân hàng.

(4) Nơi trả tiền: Trên tờ séc của ngân hàng, tên và địa chỉ của ngân hàng trả tiền thường được ghi sẵn, là nơi người phát hành séc mở tài khoản. Địa chỉ của ngân hàng trả tiền là cần thiết để người thụ hưởng có thể tự cầm séc đến để thanh toán, hoặc để ngân hàng thu hộ gửi séc. Ngoài ra, địa điểm này còn là cơ sở xác định tòa án địa phương có quyền xét xử tố tụng khi có tranh chấp.

(5) Ngày tháng và nơi phát hành séc. Vì séc có thời hạn hiệu lực lưu hành, nên địa điểm (nơi) phát hành séc sẽ là một căn cứ để xác định thời hạn hiệu lực của tờ séc.

– Đối với séc được phát hành và thanh toán trong cùng một quốc gia, phải được xuất trình trong vòng 08 ngày kể từ ngày phát hành.

– Đối với séc được phát hành và thanh toán trong cùng Châu lục thì phải được xuất trình trong vòng 20 ngày kể từ ngày phát hành.

– Đối với séc được phát hành và thanh toán khác Châu lục thì phải được xuất trình trong vòng 70 ngày kể từ ngày phát hành.

(6) Tên, địa chỉ, số hiệu tài khoản và chữ ký của người phát hành séc. Theo quy định bắt buộc, khi bán mẫu séc cho khách hàng, ngân hàng phải ghi họ tên và số hiệu tài khoản của người chủ tài khoản trên tờ séc nhằm chống lạm dụng khi tờ séc bị thất lạc, trộm cắp và giúp ngân hàng dễ dàng tìm ra tên người phát hành séc mà không cần khảo cứu chữ ký hay tài khoản séc. Chữ ký phải được thực hiện bằng tay của chính người phát hành séc đúng với mẫu chữ ký đã đăng ký tại ngân hàng và chữ ký phải hội đủ yếu tố năng lực hành vi pháp lý của người ký phát hành. Việc dùng dấu khắc sẵn chữ ký để đóng, hay thực hiện bằng cách in giấy than (hay lăn tay) đều không có hiệu lực.

Theo Công ước Geneve, người chủ tài khoản có thể ủy quyền cho một người ký tờ séc thay cho mình. Tại Điều 6 có quy định: “… Séc có thể do một người lập nhân danh người thứ ba…” (A cheque may be drawn for account of a third person).

Một chứng từ, nếu thiếu bất kỳ một trong những yêu cầu nêu trên đều không được xem là một tờ Séc, ngoại trừ các trường hợp sau đây:

– Nếu không ghi cụ thể, thì địa chỉ ghi bên cạnh tên người trả tiền được xem là nơi thanh toán. Nếu có nhiều địa chỉ cùng ghi bên cạnh tên người trả tiền, thì địa chỉ ghi đầu tiên ngay bên cạnh sẽ là nơi trả tiền.

– Nếu không ghi bất kỳ địa chỉ nào của người trả tiền trên tờ séc, thì nơi thanh toán sẽ là trụ sở chính của người trả tiền.

– Nếu không ghi cụ thể, thì địa chỉ ghi bên cạnh tên người ký phát được xem là địa điểm phát hành séc.

3.2. Các yếu tố bị cấm

Vì séc là một công cụ thanh toán vô điều kiện, trả tiền ngay khi xuất trình, nên những điều sau đây không được cấu thành vào tờ séc.

(1) Điều kiện trả tiền: Người ký phát cũng như người ký hậu tờ séc, không được ghi bất cứ điều kiện trả tiền nào, nếu có ghi thì cũng coi như không có (ở đây cần phân biệt điều kiện trả tiền và nội dung trả tiền; có thể ghi nội dung trả tiền như: trả tiền mua hàng hoá, tiền thuê nhà, tiền điện, tiền nước, v.v.).

(2) Chấp nhận: Vì séc được thanh toán ngay khi xuất trình, nên không có điều khoản quy định chấp nhận séc. Nếu có quy định thì cũng coi như không có.

(3) Tiền lãi: Séc được thanh toán ngay một lần đúng bằng mệnh giá, nên không được có điều khoản quy định về tiền lãi. Nếu có quy định thì cũng coi như không có.

(4) Kỳ hạn trả tiền: Trong thời hạn hiệu lực (như đã nêu ở trên), séc phải được trả tiền ngay khi xuất trình. Do đó, nếu ấn định một ngày đến hạn nào đó là không có giá trị.

(5) Miễn trừ bảo đảm trả tiền: Người phát hành phải đảm bảo sự trả tiền của séc, mọi điều khoản miễn trừ bảo đảm thanh toán đối với người phát hành séc được xem như không có.

4. Những người liên quan đến Séc

Về cơ bản, có ba đối tượng bắt buộc liên quan đến séc như sau:

(1) Người ký phát (Drawer): Là người có tài khoản phát hành séc ở ngân hàng. Đối với người ký phát thì phải có đủ tiền trên tài khoản. Thông thường, số tiền ghi trên tờ séc không được vượt quá số dư trên tài khoản phát hành séc, trừ khi người ký phát được ngân hàng cho vay theo thể thức thấu chi (Overdraft).

Nếu số dư trên tài khoản séc không đủ để trả cho mệnh giá tờ séc, thì ngân hàng trả séc lại sau khi đóng dấu trên mặt séc dòng chữ “Không đủ tiền – Insufficient Funds” và thu một khoản phí vì lý do không đủ tiền.

(2) Người trả tiền (Drawee): Vì séc là một lệnh trả tiền vô điều kiện (không phải là một thỉnh cầu), do đó, khi nhận được séc, ngân hàng phải chấp hành lệnh đó một cách vô điều kiện, miễn là trên tài khoản phát hành séc đủ số dư, chữ ký trên tờ séc phù hợp với chữ ký mẫu và các yếu tố của tờ séc phù hợp với pháp luật.

(3) Người thụ hưởng (Beneficiary): Là người nhận tiền từ tờ séc do người ký phát chỉ định đích danh hay thông qua thủ tục chuyển nhượng.

5. Các loại Séc thông dụng

5.1. Séc đích danh (Nominal check)

Séc đích danh (Nominal check) là loại séc ghi rõ tên người hưởng lợi trên tờ séc. Séc đích danh có hai loại, đó là:

– Séc đích danh không thể chuyển nhượng bằng thủ tục ký hậu. Trên tờ séc có ghi: “not to order”, nghĩa là chỉ người hưởng lợi có tên trên séc mới lĩnh được tiền ở ngân hàng.

– Séc đích danh có thể chuyển nhượng được bằng thủ tục ký hậu. Trên tờ séc không ghi: “to order” và cũng không ghi “not to order”, nhưng người hưởng lợi vẫn có thể ký hậu chuyển nhượng séc.

5.2. Séc vô danh (Beurer Check)

Séc vô danh (Beurer Check) là loại séc khi:

– Người ký phát không ghi tên người hưởng lợi lên tờ séc mà để trống hoặc chỉ ghi câu: “Trả cho người cầm séc”.

– Người chuyển nhượng chỉ ký tên và để trống hoặc ghi câu: “Trả cho người cầm séc”.

Đối với séc vô danh, thì bất cứ ai cầm séc cũng lĩnh được tiền ở ngân hàng, việc chuyển nhượng tiếp theo chỉ cần trao tay mà không cần thủ tục ký hậu. Séc vô danh có thể chuyển thành séc theo lệnh hay séc đích danh bằng thủ tục ký hậu.

5.3. Séc theo lệnh (Order Check)

Séc theo lệnh (Order Check) là loại séc ghi trả theo lệnh của người hưởng lợi ghi trên tờ séc. Trên tờ séc ghi câu “Trả theo lệnh của ông X”. Loại séc này có thể chuyển nhượng được bằng hình thức ký hậu giống như hối phiếu. Trong thời hạn hiệu lực, séc theo lệnh có thể chuyển nhượng cho nhiều người liên tiếp bằng cách ký hậu. Việc ký hậu lên tờ séc có hai ý nghĩa:

– Chứng nhận việc chuyển giao quyền hưởng lợi cho người khác.

– Xác nhận trách nhiệm của người chuyển nhượng đối với tất cả những người cầm séc sau đó về việc trả tiền của tờ séc. Tuy nhiên, người chuyển nhượng được miễn trách nhiệm trả tiền nếu ghi thêm câu “miễn truy đòi” cùng với chữ ký hậu vào tờ séc.

5.4.Séc gạch chéo (Crossed Check)

Người ký phát có thể gạch chéo tờ séc bằng hai gạch chéo song song theo hai hình thức:

– Gạch chéo thường (General crosed Check): Giữa hai gạch chéo để trống hoặc ghi chung chung “Ngân hàng”. Đối với séc gạch chéo thường, thì ngân hàng trả tiền chỉ thanh toán tiền cho ngân hàng hoặc cho khách hàng của mình.

– Gạch chéo đặc biệt (Special crosed Check): Giữa hai gạch chéo ghi tên một Ngân hàng đích danh. Đối với séc gạch chéo đặc biệt, thì ngân hàng trả tiền chi thanh toán tiền cho ngân hàng có tên trên tờ séc hoặc cho khách hàng của ngân hàng này.

Séc gạch chéo thường có thể chuyển thành séc gạch chéo đặc biệt. Ngược lại thì không.

5.5. Séc du lịch (Traveller’s Check)

Séc du lịch (Traveller’s Check) là loại séc do ngân hàng phát hành và được trả tiền tại bất cứ chi nhánh hay đại lý nào của ngân hàng phát hành.

5.6. Séc bảo chi (Certified Check)

Séc bảo chi (Certified Check) là loại séc được ngân hàng xác nhận việc trả tiền. Công thức xác nhận của ngân hàng như sau: “xác nhận số tiền… trả đến ngày… tại ngân hàng…”.